Immer mehr Unternehmen sehen die hohen Energiepreise und das unsichere energiepolitische Umfeld als Belastung für die praktische Umsetzung der Energiewende. Teilweise müssen sie ihre Produktion am Standort Deutschland einschränken oder an ausländische Standorte verlagern. Das ist das zentrale Ergebnis des Energiewende-Barometers 2023 der IHK-Organisation, an dem sich 3.572 Unternehmen quer durch alle Branchen und Regionen in Deutschland beteiligt haben.

Deutlich zeigt die Umfrage, dass die Energiewende immer mehr Betriebe in ihrer Wettbewerbsfähigkeit beeinträchtigt. Das Barometer fällt drastisch auf den schlechtesten Wert in der Geschichte seit der ersten Erhebung im Jahr 2012. Das Vertrauen in die Energiepolitik ist in der gesamten Breite der deutschen Wirtschaft auf einem Tiefpunkt angelangt.

Mehr Risiken als Chancen

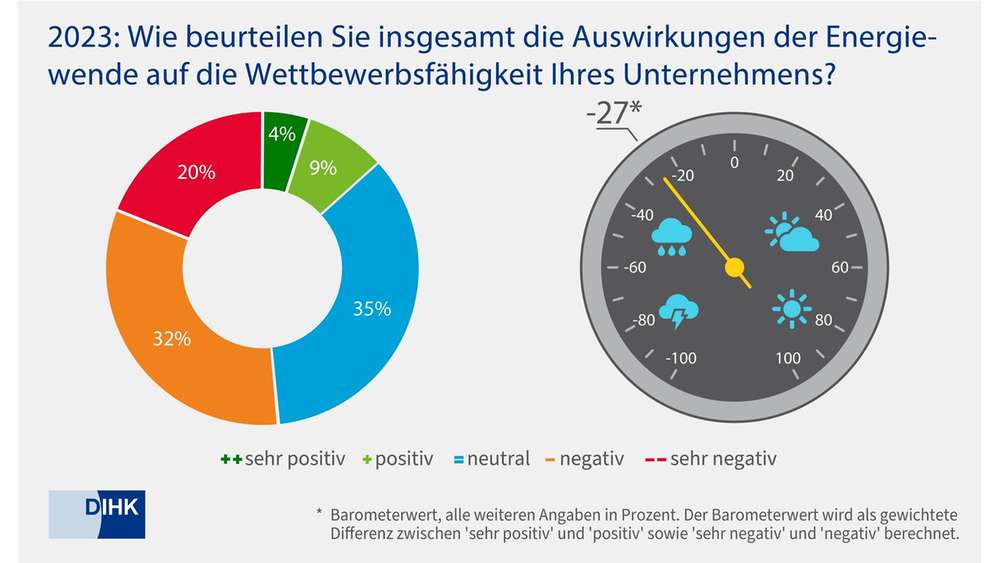

Insgesamt erwarten die deutschen Betriebe von der Energiewende unter dem Strich deutlich mehr Risiken als Chancen für die eigene Wettbewerbsfähigkeit. Auf einer Skala von minus 100 („sehr negativ“) bis plus 100 („sehr positiv“) ergibt sich ein Barometerwert von rund minus 27 – nach minus 7 in den letzten beiden Jahren.

Die Gründe für die zutiefst besorgte Einschätzung der Betriebe sind auch in den Folgen des russischen Angriffskrieges gegen die Ukraine zu suchen. Die daraus resultierenden hohen Preise und Versorgungsrisiken erschweren die Umsetzung der Energiewende für die Unternehmen und führen zur Verunsicherung. Der Politik ist es nur teilweise gelungen, erfolgreich gegenzusteuern, wie die Umfrage zeigt.

Keine Verlässlichkeit in der Energiepolitik

Fehlende Planbarkeit und Verlässlichkeit in der Energiepolitik rücken aus Sicht der Betriebe an die erste Stelle der Transformationshemmnisse. Fast zwei Drittel der Unternehmen fühlen sich hierdurch ausgebremst. Sie sehen sich wie beim Energieeffizienzgesetz mit Vorgaben und Zielen konfrontiert, die in der Praxis kaum umsetzbar sind. Auch Fördermaßnahmen sind zwar im Zweifel gut gemeint, ihre Umsetzung ist aber oft äußerst bürokratisch.

Drei Viertel der Betriebe fahren laut Barometer ihre Investitionstätigkeiten zurück. Das geht nicht nur zu Lasten von Investitionen in den Klimaschutz, sondern auch Forschung und Innovation sowie Ersatzbeschaffung sind betroffen. Das ist das Gegenteil von dem Investitionsaufschwung, der zur Bewältigung der aktuellen Krisen nötig wäre.

Energiewende verstärkt Abwanderung

Die Unternehmen haben vor dem Hintergrund zunehmender Kosten und Regulierungen immer mehr Schwierigkeiten, sich am Standort Deutschland zu halten. Fast ein Drittel der Industriebetriebe (32 %) plant oder realisiert bereits die Verlagerung von Kapazitäten ins Ausland beziehungsweise die Einschränkung ihrer Produktion im Inland. Dies ist fast eine Verdopplung gegenüber dem letzten Jahr. Am stärksten ausgeprägt sind die Abwanderungstendenzen bei den großen Industrieunternehmen (ab 500 Beschäftigten): Dort gilt bereits für fast die Hälfte (43 %) der Betriebe, dass sie Produktionsprozesse verlagern oder dies beabsichtigen.

Bessere Rahmenbedingungen und Steuer- sowie Abgabensenkung

Ein Gegensteuern der Politik ist möglich und äußerst notwendig – nicht nur bei Planbarkeit und Bürokratieabbau. 86 % der Unternehmen stimmen zu, dass die Rahmenbedingungen für Energie-Eigenversorgung und -Direktlieferverträge verbessert werden sollen. Außerdem wäre es dringend erforderlich, Steuern und Abgaben auf den Strompreis zu senken (73 % der Befragten). Dabei sollten energiepolitische Maßnahmen grundsätzlich von den Prinzipien der Wirtschaftlichkeit, Freiwilligkeit und Technologieoffenheit geleitet sein (80 % der Befragten).

(DIHK vom 31.08.2023 / Viola C. Didier, RES JURA Redaktionsbüro)